“Bli tani, paguaj më vonë”. Shtohen zërat për frenimin e kësaj industrie të financave

Kompanitë si Klarna dhe Affirm ofrojnë kredi afatshkurtër për blerësit. Ç’do të thotë kjo për shitësit me pakicë dhe si ndikon në zakonet e blerjes dhe kredinë e blerësve në afat të gjatë?

Nëse nuk keni dëgjuar për opsionet “bli tani, paguaj më vonë” në internet, do ta bësh së shpejti. Blerja me kredi nuk është asgjë e re. Programet e tarifave të brendshme kujdeseshin për klientët shumë përpara se kartat e kreditit të bëheshin normë. Layaway i lejoi blerësit të linin një depozitë dhe të merrnin mallrat kur të paguheshin plotësisht.

Kohët e fundit, më shumë blerje në internet kanë çuar në një marrje masive të opsioneve bli tani, paguaj më vonë (BNPL) të ofruara nga kompani si Affirm, Afterpay, Klarna, PayPal, Sezzle dhe Zip. Ato mund të përdoren për të blerë mallra dhe shërbime. Gjithçka, nga veshja e deri te biletat e linjës ajrore. Gjithnjë e më shumë njerëz po i përdorin ato për nevoja si sende ushqimore dhe karburant makinash.

Rritja sjell shqyrtim nga rregullatorët

Shërbimet “blini tani, paguani më vonë” janë kredi afatshkurtra. Shumë blerës i shohin ato si një alternativë ndaj kartave të kreditit në arkë. Ato janë një mënyrë për të zgjatur pagesën.

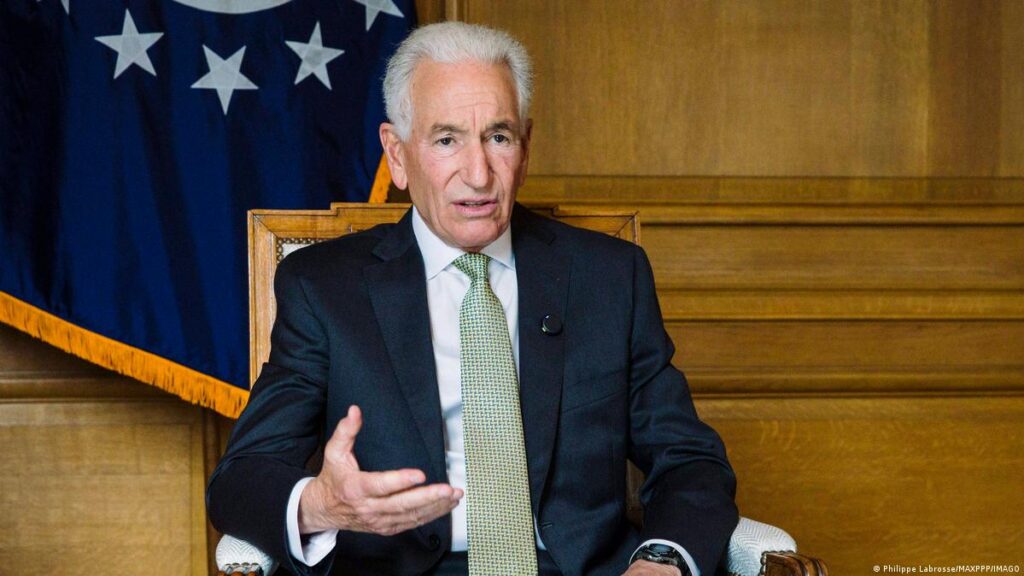

Sistemi bazohet në një truk të vjetër: Vetëm katër pagesa të lehta. “Kjo ka qenë një metodë e gjatë dhe e testuar me kohë për rritjen e shitjeve,” tha Rohit Chopra, drejtor i Byrosë për Mbrojtjen Financiare të Konsumatorit. “Ndërsa ofruesit kryesorë aktualisht nuk mbështeten në tarifimin e interesit, ata fitojnë para përmes tarifave të ngarkuara si për shitësit ashtu edhe për konsumatorët që nuk paguajnë në kohë.”

Vërejtjet e tij shoqëruan një raport të monitorimit të tregut të paraqitur nga agjencia qeveritare me bazë në Uashington, DC, e cila u përpoq të kuptonte më mirë produktin financiar dhe të fillonte të formulonte udhëzime rregullatore.

Agjencia shqyrtoi pesë kompani që dhanë 180 milionë kredi me pagesë në katër pjesë në SHBA në total mbi 24.2 miliardë dollarë (22.8 miliardë euro) në 2021, një rritje gati dhjetëfish nga 16.8 milionë kredi që ata dhanë në 2019. Blerja mesatare ishte 135 dollarë.

Raporti theksoi mbikëqyrjen e pabarabartë dhe vuri në dukje probleme të tjera me shërbimet si mungesa e mbrojtjes së konsumatorit, zgjidhja e mirë e mosmarrëveshjeve dhe mbrojtja e të dhënave. Produktet e kthyera, të cilat përbëjnë një pjesë të madhe të mallrave të blera në internet, ishin gjithashtu shpesh të vështira për t’u përpunuar.

Pagesa me katër këste

Oferta më e zakonshme e BNPL është një opsion “pago-në-katër”, që do të thotë 25% pagesë në blerje, pastaj tri pagesa të barabarta për çdo dy javë. Miratimi është zakonisht i shpejtë dhe pa një kontroll kredie.

Nuk ka kosto shtesë për huamarrësit nëse nuk u mungon një pagesë. Disa kompani nuk paguajnë as tarifa të vonuara. Huadhënësit fitojnë pjesën më të madhe të parave të tyre përmes tarifave që u ngarkojnë shitësve me pakicë, të cilat janë më të larta se tarifat tradicionale të përpunimit të kartave të kreditit, diku midis 2% dhe 8%.

Disa kompani si Klarna ofrojnë një “planifiko pagesën në 30 ditë” pa tarifa ku pagesa e plotë duhet të bëhet brenda 30 ditëve. Klarna dhe PayPal ofrojnë gjithashtu plane financimi deri në 36 muaj për blerje më të mëdha. Disa sisteme funksionojnë vetëm në internet brenda një rrjeti tregtarësh. Të tjerët mund të përdoren pothuajse kudo përmes aplikacioneve celulare.

Blerësit duhet të kenë kujdes nga zgjatja e tepërt

Ankesa më e madhe për BNPL është se i gjithë sistemi inkurajon njerëzit të blejnë më shumë. Kur çmimi i diçkaje ndahet me katër këste duket shumë më i lirë. Dhe përdoruesit mund të marrin shumë kredi në të njëjtën kohë nga burime të ndryshme. I quajtur si “grumbullimi i kredive”, huamarrësit mund të humbasin shpejt një pasqyrë të asaj që kanë borxh.

Rohit Chopra nga Byroja e Mbrojtjes Financiare të Konsumatorit shqyrtoi gjithashtu aplikacionet celulare BNPL, sepse ato bashkojnë shumë informacione të detajuara rreth përdoruesve në mënyra që bankat tradicionale ose shitësit nuk e bëjnë.

“Shumë nga këto firma kanë krijuar portat e tyre dhe tregjet dixhitale, të drejtuara nga aplikacionet, të mundësuara nga të dhëna të personalizuara të sjelljes, për të joshur përdoruesit e tyre të blejnë më shumë produkte të financuara përmes një kredie “bli tani, paguaj më vonë”,” tha ai.

Një sondazh i nisur në qershor nga Banka e Rezervës Federale të Filadelfias shqyrtoi demografinë e përdoruesve të “bli tani, paguajnë më vonë” në Shtetet e Bashkuara. Ai gjeti një ndarje të barabartë midis burrave dhe grave. Por një shumicë dërrmuese e përdoruesve janë të bardhë, ndërsa pak më shumë se 23% janë jo të bardhë. Në përgjithësi, ai zbuloi se të gjitha grupmoshat po e miratojnë atë dhe 61% e përdoruesve ishin aktualisht të punësuar.

Një gjë i habiti veçanërisht ekspertët në bankë: “Në kundërshtim me supozimet e shumicës së vëzhguesve, përdoruesit e “bli tani, paguaj më vonë” nuk përmendën mungesën e aksesit në kredi si arsye kryesore për të zgjedhur “bli tani, paguaj më vonë” si opsion pagese.”

Shikoni rezultatin tuaj të kreditit

Me rritjen e shpejtë dhe shtrirjen e gjerë të BNPL, avokatët e konsumatorëve si Byroja e Mbrojtjes Financiare të Konsumatorit po bëjnë thirrje për më shumë rregullime. Ata mendojnë se këto kompani duhet të trajtohen si operatorë të kartave të kreditit.

Aktualisht, ata nuk kanë nevojë të raportojnë tek agjencitë e kreditit, pasi nuk janë banka ose huadhënës të konsideruar teknikisht. Kjo funksionon në dy mënyra: Ata nuk i njohin klientët e tyre aq nga afër sa bankat dhe huamarrësit nuk mund t’i përdorin këto kredi për të ndërtuar historinë e tyre të kreditit. Për të ndihmuar në plotësimin e boshllëqeve, disa operatorë BNPL bëjnë kontrolle të buta kredie dhe nisin me klientët që bëjnë blerje më të vogla dhe më vonë japin kredi shtesë bazuar në historitë e ripagimit.

Penny Lee, CEO i Shoqatës së Teknologjisë Financiare, një grup industrie që përfaqëson disa ofrues të pagesave të mëvonshme, sheh pozitivet. “Konsumatorët dhe tregtarët përfitojnë njësoj nga “bli tani, paguaj më vonë”. Konsumatorët i drejtohen asaj si një alternativë fleksibël, me interes nga zero në të ulët për produktet e kreditit të trashëguara, dhe tregtarët e të gjitha madhësive përdorin “bli tani, paguaj më vonë” të arrijë klientë të rinj”, ka shkruar Lee në një prononcim për DW. “Bli tani, paguaj më vonë” është i rregulluar, me ligjet kryesore federale dhe shtetërore të mbrojtjes së konsumatorit në SHBA që mbrojnë konsumatorët që përdorin shërbimin.”

Megjithatë, Shtetet e Bashkuara nuk janë në krye të kësaj trendence të tregtisë elektronike. Në vitin 2021, Evropa Veriperëndimore ishte kampione e transaksioneve të pagesave të mëvonshme. Në Suedi, ato përbënin 25% të shitjeve të brendshme online, në Gjermani 20%, në Norvegji 18%, në Finlandë 13% të ndjekur nga Danimarka, Holanda, Australia, Zelanda e Re, Belgjika, Britania e Madhe, Franca dhe Singapori.

Në përgjithësi, “bli tani, paguaj më vonë” përbën vetëm 3% të pagesave të tregtisë elektronike në 2021, gjë që lë hapësirë për rritje. Por çdo popullaritet i shtuar do të sjellë rregulla. Shtetet e Bashkuara mund të mos jenë në krye të BNPL, por vendimet e saj rregullatore do të kenë një ndikim të madh në mënyrën se si këto kompani punojnë në mbarë botën./DW/

KOHA JONË SONDAZH

KOHA JONË SONDAZH